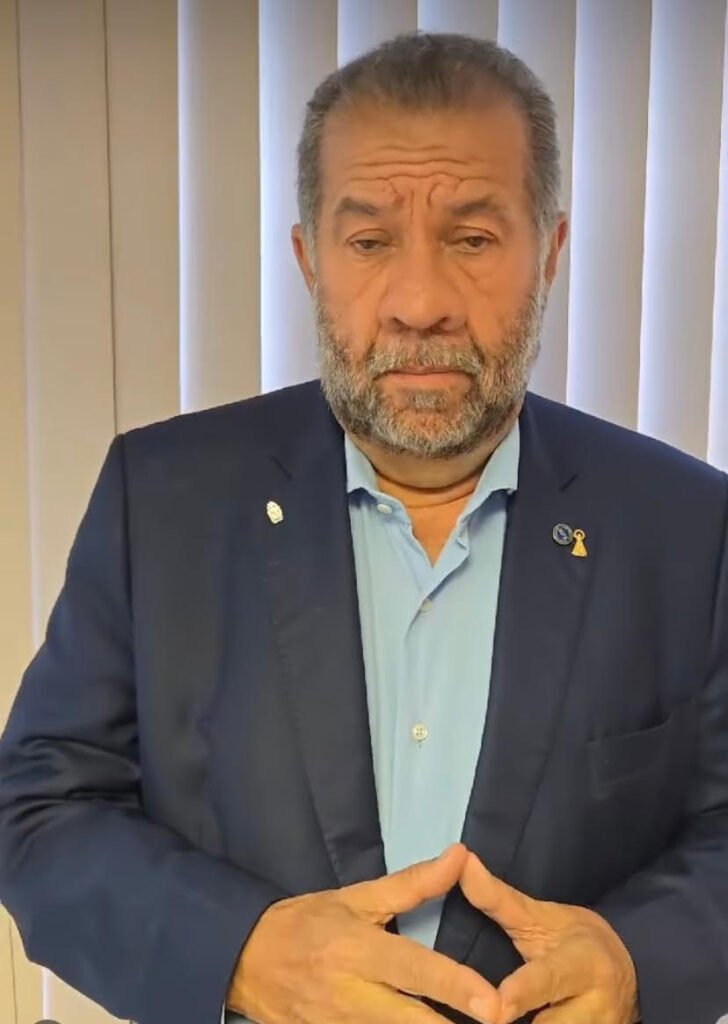

Carlos Lupi repudia apoio de pedetistas cearenses a André Fernandes

Em vídeo veiculado no Instagram doPDT nacional, o ministro da Previdência Social, Carflos Lupi – licenciado do comandodasigla, repudiou o apoio que pedetistas estão dando à candidatura de André Fernandes, do PL, à Prefeitura de Fortaleza. Lupi disse que a direção nacional havia optado pela “neutralidade”, mas, diante da postura de nomes de peso do […]

AtlasIntel: André Fernandes tem 51% dos votos válidos contra 49% de Evandro Leitão

Pesquisa de intenções de voto neste segundo turno à Prefeitura de Fortaleza, realizada pela AtlasIntel, e divulgada pelo site Focus Poder, nesta quinta-feira (17), aponta o candidato André Fernandes (PL) com 51% dos votos válidos contra 49% de Evandro Leitão (PT). Pelo critério de pesquisa estimulada, quando se inclui brancos, nulos e não sabe, André […]

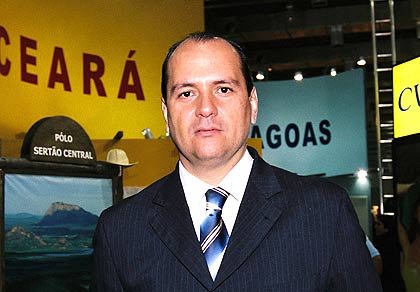

“A Arca de André e o Dilúvio Renovador”

Com o título “A Arca de André e o Dilúvio Renovador”, eis artigo de Allan Aguiar, ex-scretário do Turismo do Ceará. “André é o tsunami que invadiu a praia privada dos oligarcas do voto e melou os planos de perpetuação dos caciques neles pendurados”, expõe o articulista. Confira: Como já era esperado, Fortaleza acaba de […]

Projeto prevê formação específica para educadores de alunos autistas

O Projeto de Lei 3125/24 prevê formação específica para educadores que lidam com alunos com Transtorno do Espectro Autista (TEA) e elaboração de Planos de Educação Individualizados (PEI) para esses estudantes. A Câmara dos Deputados analisa a proposta, que altera a Política Nacional de Proteção dos Direitos da Pessoa com Transtorno do Espectro Autista. Esse […]

Projeto que garante atendimento para mulheres com endometriose pelo SUS é aprovado

A Câmara dos Deputados aprovou um projeto, de autoria da deputada cearense Dayany Bittencourt (União Brasil), que estabelece diretrizes básicas para a melhoria da saúde das mulheres com endometriose. O projeto, que agora segue para o Senado, representa um avanço significativo para a saúde feminina, segundo especialistas. “A aprovação deste projeto é um marco importante […]

CEO da Michael Page, líder de recrutamento de profissionais, dará palestra na Unifor

A Pós-Graduação da Universidade de Fortaleza vai promove, a partir das 19 horas desta quinta-feira, no Teatro Celina Queiroz, um momento de acolhida e integração para alunos ingressantes e veteranos. O evento contará com a participação de Ricardo Basaglia, CEO da Michael Page no Brasil, um dos maiores players mundiais em recrutamento especializado para cargos […]

Produtividade na indústria cai 0,3% no segundo trimestre

A produtividade do trabalho na indústria de transformação brasileira voltou a cair, embora em ritmo menor, revela a Confederação Nacional da Indústria (CNI). Segundo a pesquisa Produtividade na Indústria, o indicador recuou 0,3% no segundo trimestre, após cair 1,4% no primeiro trimestre do ano. O indicador expressa a razão entre o volume produzido e o […]

“Pacote anti-STF”

Com o título “Pacote anti-STF”, eis artigo de Fátima Vilanova, doutora em Sociologia. Ela aborda as propostas de emendas à Carta Magna que mexem com atribuições do Supremo Tribunal Federal. Confira: A Comissão de Constituição e Justiça (CCJ) da Câmara dos Deputados aprovou duas propostas de emendas à Constituição (PEC) e dois Projetos de Lei, […]

E neste clima eleitoral- Por Junião

Secretaria da Proteção Animal do Ceará realiza castração em animais abandonados no Pici

A Secretaria da Proteção Animal do Ceará (Sepa) iniciou, nest quinta-feira pela manhã, a castração de animais em situação de abandono no campus do Pici, da Universidade Federal do Ceará, além dos animais de tutores das comunidades próximas. A ação vai se estender até domingo. A castração de animais de estimação traz benefícios para a […]